1) Traitement du dividende

Régime RSMF (Régime des Sociétés Mères et Filles) = Son objectif est de ne pas imposer la société mère => Pour en bénéficier :

– Toutes les sociétés du groupe doivent être soumises à l’IS.

– Les TP possédés par la mère doivent répondre aux conditions suivantes :

- La société mère concernée doit être soumise à l’IS de plein droit ou sur option

- Les TP doivent représenter au moins 5% du capital de la filiale

- Obligation expresse de conservation des titres pendant 2 ans.

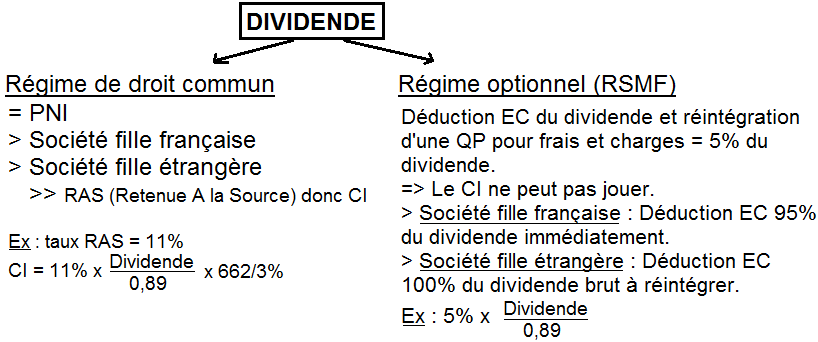

Régime de droit commun

- Société fille française = Le dividende est un produit normalement imposable.

- Société fille étrangère = C’est la même chose mais il y a une retenue à la source qui entraîne un crédit d’impôt.

Régime RSMF

- Société fille française = Il faut déduire extra-comptablement 95% du dividende (déduction de 100% du dividende et réintégration d’une quote-part pour frais et charges de 5%)

- Société fille étrangère = Il faut déduire 100% du dividende et réintégrer 5% du dividende brut.

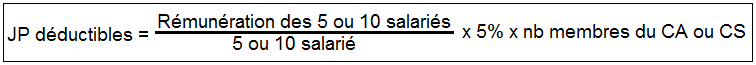

2) Jetons de présence

Les jetons de présence sont une rémunération versée aux membres du CA (Conseil d’Administration) ou du CS (Conseil de Surveillance) pour leur présence aux assemblée (rémunération du capital => RCM au BIC).

Les jetons de présence sont déductibles dans la limite de la rémunération versée aux 5 ou 10 salariés les mieux payés si la société emploie respectivement moins ou plus de 200 salariés.

=> Dans les sociétés employant moins de 5 salariés les JP sont déductibles à hauteur de 457 € par membres du CA ou du CS.

=> Voir aussi les Revenus des Capitaux Mobiliers