1) Reversement de TVA

Bien immeubles

- Mutation d’un immeuble dans un délai inférieur à 5 ans à compter de la création ou LASM : La vente entraine TVA exigible au taux normal sur le prix de vente.

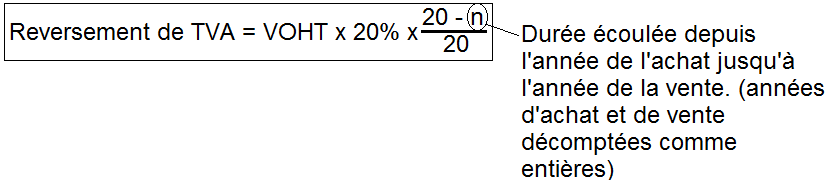

- Mutation au-delà de 5 ans ou 2ème mutation dans un délai inférieur à 5 ans : La vente n’entraine aucune TVA immobilière mais reversement de TVA

=> Si l’entreprise conserve l’immeuble 20 ans, TVA déductible au moment de l’achat acquise donc pas de reversement de TVA.

Bien meubles

Rappel :

- Lors de l’achat la TVA déduite avec un CD = 1 alors vente entraine TVA exigible.

- Lors de l’achat la TVA déduite avec un CD = 0 (aucune TVA déduite) alors vente n’entraine aucune TVA exigible (= cas du VP vendu à une entreprise utilisatrice).

- En cas de destruction accidentelle de marchandise ou de mise au rebut la TVA initialement déductible n’est pas remise en cause.

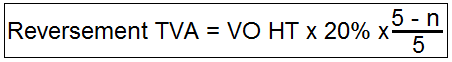

En cas de vol :

- Si vol mais que l’entreprise porte plainte contre x alors aucune TVA n’est à reverser.

- Si vol sans dépôt de plainte la TVA fait l’objet d’un reversement

=> L’année de l’achat et l’année du vol sont décomptées comme entières.

+ Reversements de TVA dans les cas suivants : Bien affecté à un secteur qui n’ouvre pas droit à déduction, prélèvement perso du chef d’entreprise, livraison gratuite du bien.

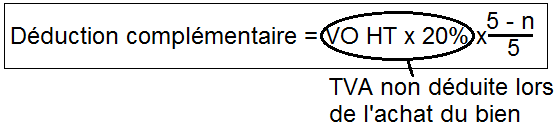

2) Déduction complémentaire

Si achat de bien meuble avec CD = 0 il n’y a pas de TVA à déduire donc aucune TVA ne sera exigible lors de la vente si l’entreprise cessionnaire est une PM traditionnelle. Si aucune TVA admise en déduction à l’achat du bien, lors de la vente si le cessionnaire est un marchand en biens d’occasion il y a déduction complémentaire :

TVA à recouvrer = TVA coll – ded complémentaire

=> Si l’entreprise vend le bien après le délai de 5 ans aucune déduction complémentaire.

>> Ce régime est optionnel.

>> Le régime de droit commun = TVA sur la marge : consiste à collecter la TVA sur la différence entre le prix de revente du bien et le prix d’achat (valeurs HT).

Rt de cession VP = PCEA – (Vo – Σ amort – ded complémentaire)

Rt de cession immeuble = PCEA – (Vo – Σ amort + reversement de TVA)